티스토리 뷰

목차

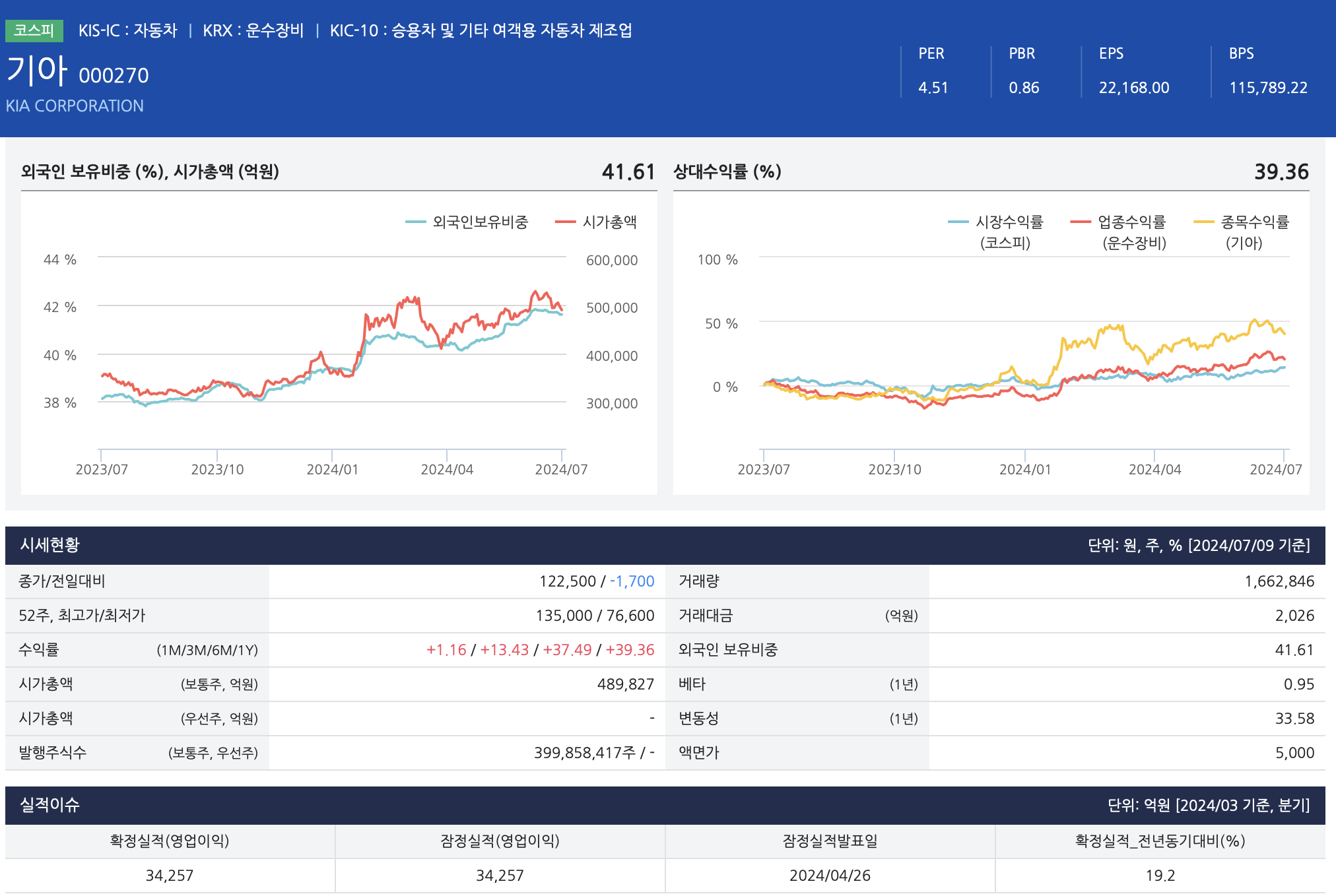

개요 및 현황

개요 : 2022년 현대자동차/기아 세계 3위

-1944년 설립된 완성차 생산 업체로, 경기도 화성시 화성공장, 광명시 소하리공장, 광주 내방동 광주공장에서 승용차, 승합차, 화물차 및 부분품을 생산하고 있음.

- 완성차 및 부품의 판매를 위해 Kia Europe GmbH 등 독일의 지주회사를 비롯해 미국, 캐나다, 폴란드, 영국, 러시아 등 해외 다수의 종속기업을 보유.

- 2023년 현대/기아자동차는 반도체 부품 수급 개선 및 친환경차 수요 증가로 730만 대의 자동차를 판매하여 세계 시장점유율 3위를 기록하였음.

현황 : 성장 및 수익 상승 이어갈 듯

- 쏘렌토, K5, 카니발 등 볼륨 모델의 상품성 개선 모델 출시와 EV9 신차 출시 효과로 내수 성장과 수요회복 및 공급 정상화로 RV차량 및 HEV, EV차종의 고른 수출 성장으로 전년대비 외형 확대.

- 고수익 차종 비중 확대 및 트림믹스 상향 등 가격과 믹스 개선으로 ASP상승한바 전년대비 영업이익률이 상승하였으며 지분법손실 축소 등 영업 외 수지 개선으로 순이익률 또한 상승.

- 글로벌 수요 증가세 및 신차 모멘텀 둔화에도 지속적인 SUV 비중 확대와 전자/ADAS 사양 중심 판매 확대, 친환경차 경쟁력과 원자재 가격 하락 안정화 및 제품 믹스 효과로 성장 및 수익 확보가 기대됨.

1 Q24 기업 실적

1Q24 판매대수는 약 76만 대(중국 제외 74만 대)를 기록하며 각각 yoy -1.0%, -1.3% 감소. 권역별로는 주력 시장인 북미 권역 및 유럽 권역 판매가 각각 yoy +4%, +3% 증가한 반면 시장 수요 감소가 나타난 국내와 경쟁사 신규 론칭 영향을 받은 인도 권역은 yoy 판매 감소. 주요 변수 변화에 따른 전년동기대비 영업이익 변동폭은 1) 환율 +3,080억 원, 2) 판매 효과 +420억 원, 3) 가격효과 +1,140억 원, 4) Mix개선 +2,560억 원, 5) 인센티브 증가 -2,850 억 원, 6) 기타 비용 증가 -3,490억 원, 7) 재료비 감소 +4,650억 원 등으로 파악. 인상적인 매출원가율 1 Q24 매출원가율은 76.2%로 3 Q12 이후 가장 낮은 수준 기록. 1 Q20~1 Q24 분기 매출액 이 꾸준히 우상향 한 반면 매출원가율은 하향 안정화되는 모습. COVID-19 영향으로 '20~'21년 글로벌 원자재 가격이 빠르게 상승하며 동사 매출원가 중 원재료 및 상품 사용액 비중은 '20년 82.0%, '21년 84.2%, '22년 88.2%로 상승. 원자재 가격은 '22년부터 약세 전환됐으나 동사 실적에 반영되는 시점은 후행하며 '23년 그 비중이 80.7%로 하락. 원자재 가격 하락으로 원가 절감을 누리는 가운데 판매 측면에서는 상대적 가격 방어 나타남. 예상보다 양호한 전기차 수익성 전기차 수요 증가 둔화 및 인센티브 상승에 대한 우려에도 불구 동사는 컨퍼런스콜에서 1 Q24 두 자릿수에 가까운 전기차 이익률(OPM으로 추정)을 달성했다고 밝혔다. 하이브리드 역시 ICE에 근접한 이익률에 달했던 것으로 파악. 전반적인 원자재 가격 하락 속 전기차 주요 부품인 배터리 가격 하락이 이익률 개선에 큰 영향을 미쳤던 것으로 추정. 7월 출시 예정 인 EV3에 대한 기대감을 가져볼 수 있는 있다.

하이브리드와 전기차의 영업 이익률 기대

매출액 27.3조 원(+4.1% YoY), 영업이익 3.5조 원(+4.1% YoY) 전망 글로벌 생산 정상화 이후 높은 상승세를 기록했던 2 Q23 실적을 뛰어넘는 2 Q24 실적 예상. 1Q에 이어 2Q에서도 전년 동기 대비 판매량은 감소 (79.2 만대, -1.7% YoY)하였으나 광명 전동화라인 전환에 따른 리오 /스토닉 등 소형 중심 차종의 단산에 따른 영향이며 , 견조한 ① SUV 비중 확대 (71.9%, +5.5% p YoY) 및 ② 전자 /ADAS 등 고부가가치 사양 중심 판매 확대에 따른 제품 Mix 효과가 2Q 매출 증가에 기여할 것으로 전망. 또한 , 점진적인 판매 경쟁 심화 대응 및 전기차 판매 확대를 위한 인센티브 증가 상황 속에서 예상 대비 높은 원 /달러 환율 (1,370원 /$) 수준이 지속되면서 매출 및 수익 감소를 상쇄하는 데 기여했을 것으로 판단. 동사 2Q 영업이익은 일부 라인 비가동 (광명 등 )에 따른 물량 감소 영향으로 제조 고정비 부담 증가 요인 존재하나 , 원자재 가격의 하락 안정화 기조 유지 및 마케팅 비용 합리화 등에 따 라 OPM 13.0%으로 7분기 연속 두 자릿수 영업이익률 및 분기 단위 역대 최대 영업이익 기록할 것으로 전망. 고수익 xEV(HEV & BEV) 중심 물량 확대 동사는 HEV와 BEV 투트랙 전략이 주효하며 xEV 비중이 점진적으로 확대 중. 2Q 글로벌 xEV 판매 비중은 소매 기준 21.5%(+2.5% p)를 기록했으며 , 특히 BEV의 경우 전체 판매 대비 7.2% 비중을 달성하며 EV 둔화 기조에도 불구하고 EV시장 확대 (+1.6% p) 가능성을 증명. 올해 초 북미 판매 본격화 된 EV9 신차효과 등에 따라 미국에서는 소매 기준 2Q BEV 판매량 1.9만 대 (+142%) 기록하며 침투율 8.8% 달성. 하반기에는 EV6 PE(상품성 개선 ) 및 경제형 모델인 EV3 국내 /유럽 출시 통해 신차 효과를 통한 BEV 물량 증대 및 xEV 판매 확대에 기여할 것으로 예상. HEV 또한 쏘렌토 /스포티지 등 주 력 SUV 모델 중심 글로벌 판매가 견조하게 증가 (8.9만 대 , +8.1%)하며 xEV 중심 글로벌 수요에 대응. 하반기 자사주 100% 소각 기대 유효, 목표주가 150,000원으로 상향 국내 자동차업종 전반의 견조한 실적 개선 및 밸류업 기대감에 따라 동사의 주가 또한 연초부터 6개월간 26% 이상 상승. 하반기 금리 인하, 미국 대선 등 매크로 불확실성 상존하나 고수익 차종 중심 글로벌 판매 확대 및 xEV 대응 력을 바탕으로 한 하반기 실적 강세 지속 전망. 이에 올해 초 제시했던 사계 대비 달성률 고려한 5,000억 원 규모의 자사주 100% 소각 가능성 높다고 기대중.